4.1洛陽鉬業(603993.SH)

作為鈷產業的最上游企業,洛陽鉬業的鈷生產能力位列全球第二,年產鈷占全球約11.79%,因此鈷價的波動對洛陽鉬業的業績起到了最直接的影響。

洛陽鉬業的財報數據顯示,2010年洛陽鉬業全年營收約44.97億元,而截至2017年三季度洛陽鉬業的營收已經達到177億元,2017全年突破220億元應無懸念。看上去7年營收增長近4倍,成績相當優秀,但仔細扒開研究,就能發現業績真正的拐點是在今年年初,影響業績大幅提升一方面來自于收購剛果金的鈷礦,另一方面與鈷價爆發也有直接的關系。所以雙因素的推動下,我們看到,2017年的業績翻倍上漲。

4.2華友鈷業(603799.SH)、格林美(002340.SZ)、金川科技(837205.OC)

從營收角度看,格林美比華友鈷業和金川科技要高,但是從盈利角度看,格林美收獲的凈利潤卻不及營收比它低的兩家公司,這主要是由于格林美毛利率過低導致的。根據新三板在線研究院的分析,三家公司雖同為鈷的精加工企業,不過由于對原材料的掌控力度不同,導致毛利率出現較大差異。如華友鈷業主要是通過直接掌握鈷礦上游,從而打通產業鏈,以低成本獲取原料。而格林美的原材料則依靠回收廢舊鈷原料,所以在成本控制角度稍弱。而金川科技毛利率也達到30%以上,根據分析,這主要是因為公司對下游客戶需求的快速響應以及研發能力較強所致。

如果從成長性角度分析,新三板的金川科技以104.77%的營收同比增長率排名第一,其后依次是華友鈷業和格林美。

總體來說,通過凈利潤、毛利率和成長性三個角度的分析,我們更看好金川科技和華友鈷業兩家公司的未來表現。

4.3當升科技(300073.SZ)、杉杉能源(835930.OC)、科捷鋰電(871673.OC)

上表數據所示,三家公司的營收同比增長均超50%,這主要是受益于整個產業的蓬勃向上。

如果對分類財務指標進一步分析,可以發現,新三板的杉杉能源全面勝出,無論是營收還是凈利潤,亦或是毛利率和成長性,均高出A股上市公司當升科技。

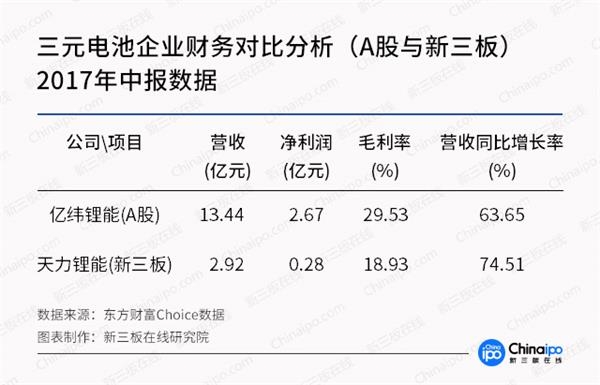

4.4億緯鋰能(300014.SZ)、天力鋰能(833757.OC)

終端電池方面,A股上市公司億緯鋰能的表現明顯好于新三板企業天力鋰能。不過加入企業成長性與估值因素后,天力鋰能仍可關注。

電池網微信

電池網微信