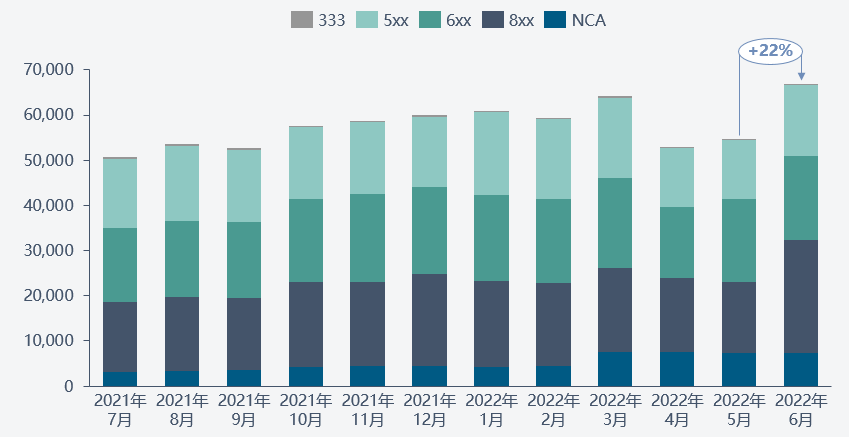

2021年7月-2022年6月SMM三元前驅(qū)體產(chǎn)量 數(shù)據(jù)來源:SMM

2022年1-6月,中國三元前驅(qū)體總產(chǎn)量為35.9萬噸,同比增加97%,環(huán)比2021年下半年僅增加8%。

2022年上半年中國三元前驅(qū)體產(chǎn)量同比增幅較高,上半年月產(chǎn)量均在5萬噸以上,其中一季度月產(chǎn)量均在6萬噸左右。

1-2月春節(jié)期間,動力市場需求仍旺,除部分小企業(yè)春節(jié)放假1-2周,其他頭部前驅(qū)體企業(yè)均保持較高開工率,滿足下游訂單需求;3月頭部前驅(qū)體新產(chǎn)能投放速度較快,產(chǎn)量達(dá)到歷史高點(6.4萬噸),疊加海外動力需求增量,前驅(qū)體出口量也環(huán)比增加。

但二季度受長三角疫情影響,車企供應(yīng)鏈?zhǔn)苡绊懀愁^部車企停產(chǎn)2個月,車企產(chǎn)量大幅減少,對三元前驅(qū)體企業(yè)訂單下滑,4-5月產(chǎn)量下降嚴(yán)重。

6月疫情減弱,車市快速恢復(fù),三元前驅(qū)體產(chǎn)量再度恢復(fù),疊加頭部前驅(qū)體企業(yè)為中報沖量,6月產(chǎn)量再次超過3月,達(dá)到6.7萬噸。

另一方面,春節(jié)后鋰價大漲,消費及小動力市場價格敏感度較高,對價格上漲接受度較低,采購意愿減弱,疊加二季度疫情影響,上半年消費市場需求清淡。

總體來看,除4-5月受不可控因素影響(疫情),國內(nèi)外動力市場趨勢向好,三元前驅(qū)體產(chǎn)量基本保持逐月增加。

上半年產(chǎn)量過2萬噸的企業(yè)共有5家,CR10為84%,CR5為71%,集中度與去年基本相同。

SMM預(yù)計下半年中國三元前驅(qū)體產(chǎn)量44.6萬噸,同比上漲34%。

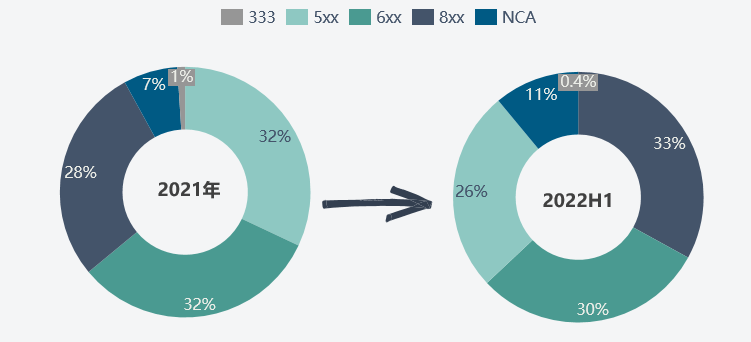

2022年上半年和2021年中國三元前驅(qū)體產(chǎn)品結(jié)構(gòu)對比 數(shù)據(jù)來源:SMM

從產(chǎn)量結(jié)構(gòu)來看,2022年上半年高鎳占比增加,其中8系及NCA產(chǎn)品占比增加主要來自海外市場,海外動力市場對高鎳進(jìn)程推動速度加快,此外電動工具領(lǐng)域更傾向于使用NCA產(chǎn)品。

預(yù)計下半年海外市場繼續(xù)發(fā)力,高鎳占比或繼續(xù)提升。

此外5系占比減量明顯,主因上半年消費市場需求疲軟,主要需求產(chǎn)品為5系,疊加原料價格波動,5系常規(guī)產(chǎn)品性價比大幅下降,企業(yè)開始轉(zhuǎn)換為6系偏比例產(chǎn)品。

此外動力市場也逐漸從5系產(chǎn)品切換至6系高鎳偏比例前驅(qū)體,其能量密度更高,單瓦時成本下降,下半年預(yù)計繼續(xù)替換5系產(chǎn)品。

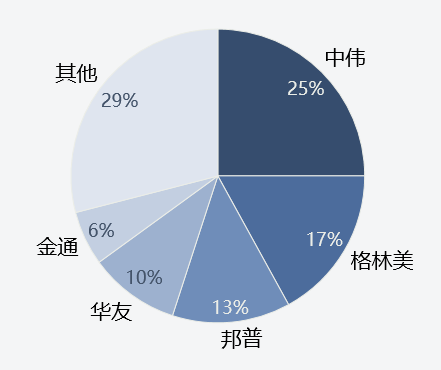

2022年上半年中國三元前驅(qū)體TOP5生產(chǎn)商市占率 數(shù)據(jù)來源:SMM

2022年上半年三元前驅(qū)體TOP5市占率為71%,頭部5家企業(yè)仍與去年一致,為中偉、格林美、邦普循環(huán)、華友鈷業(yè)及金通儲能,產(chǎn)業(yè)集中度基本與去年一致。

此外2022年市場新增產(chǎn)能較多,如中偉廣西基地預(yù)計今年可投產(chǎn)18萬噸,邦普的福建基地預(yù)計今年投產(chǎn)10萬噸,格林美預(yù)計年底前在福建基地擴(kuò)產(chǎn)8萬噸等,疊加金通儲能、容百新能源、光原鋰電、佳納能源、科隆新能源等多家前驅(qū)體企業(yè)均計劃在今年新增產(chǎn)能。

由于今年三元市場受鐵鋰積壓及疫情的雙重影響,產(chǎn)量增速不及預(yù)期,預(yù)計全年同比增速在35%左右。

而前驅(qū)體企業(yè)產(chǎn)能釋放速度較快,特別是頭部前驅(qū)體企業(yè)放量速度遠(yuǎn)超過去,市場產(chǎn)能過剩問題已顯露。

頭部前驅(qū)體企業(yè)客戶綁定較深,上游鎳鈷資源鎖定量大,產(chǎn)能利用率高降低成本,預(yù)計頭部企業(yè)未來市場集中度會進(jìn)一步增強(qiáng),相反中小前驅(qū)體企業(yè)因缺乏大客戶綁定、基本無上游鎳鈷資源,疊加無資金擴(kuò)產(chǎn),長期來看或?qū)S為代工廠或陸續(xù)退出前驅(qū)體市場。

電池網(wǎng)微信

電池網(wǎng)微信